01、2021个税最新政策

一、个税新公告,预扣预缴方法优化后会给我们带来哪些改变?

比较明显的变化主要体现在当纳税人月收入不均衡,但年收入又不足6万元时,按照原来的方法,可能在收入较高的月份需要预扣预缴税款,到年度汇算时再申请退税,而新方法则无须预缴税款,也无须办理退税。

这意味着,纳税人在累计收入不超过6万元的月份,暂不预扣预缴个人所得税。

二、《公告》主要优化了两类纳税人的预扣预缴方法:

一是上一完整纳税年度各月均在同一单位扣缴申报了工资薪金所得个人所得税且全年工资薪金收入不超过6万元的居民个人。

具体来说需同时满足三个条件:

(1)上一纳税年度1-12月均在同一单位任职且预扣预缴申报了工资薪金所得个人所得税;

(2)上一纳税年度1-12月的累计工资薪金收入(包括全年一次性奖金等各类工资薪金所得,且不扣减任何费用及免税收入)不超过6万元;

(3)本纳税年度自1月起,仍在该单位任职受雇并取得工资薪金所得。

二是按照累计预扣法预扣预缴劳务报酬所得个人所得税的居民个人,如保险营销员和证券经纪人。同样需同时满足以下三个条件:

(1)上一纳税年度1-12月均在同一单位取酬且按照累计预扣法预扣预缴申报了劳务报酬所得个人所得税;

(2)上一纳税年度1-12月的累计劳务报酬(不扣减任何费用及免税收入)不超过6万元;

(3)本纳税年度自1月起,仍在该单位取得按照累计预扣法预扣预缴税款的劳务报酬所得。

假设小李2020年工薪收入合计54000元,则小李2021年可适用本公告。

2021个税最新政策

有什么好处?总局为什么要这么做呢?

一、举个例子:

小张为A单位员工,2020年1-12月在A单位取得工资薪金50000元,单位为其办理了2020年1-12月的工资薪金所得个人所得税全员全额明细申报。

2021年,A单位1月给其发放10000元工资,2-12月每月发放4000元工资。

在不考虑“三险一金”等各项扣除情况下,按照原预扣预缴方法,小张1月需预缴个税(10000-5000)×3%=150元,其他月份无需预缴个税;全年算账,因其年收入不足6万元,故通过汇算清缴可退税150元。

采用本公告规定的新预扣预缴方法后,小张自1月份起即可直接扣除全年累计减除费用6万元而无需预缴税款,年度终了也就不用办理汇算清缴。

也就是说,有部分固定从一处取薪且年收入低于6万元的纳税人,虽然全年算账不用缴税,但因其各月间收入波动较大或者前高后低等原因,年终无法判断全年所得情况而某一个或几个月份被预扣预缴了税款,年度终了后仍需申请退税。而新办法后就能免去这种麻烦。

二、如果涨工资了,预计年收入将超6万元怎么办?

举个例子:小周为A单位员工,2020年1-12月在A单位取得工资薪金50000元,单位为其办理了2020年1-12月的工资薪金所得个人所得税全员全额明细申报。

2021年,A单位每月给其发放工资8000元、个人按国家标准缴付“三险一金”2000元。

在不考虑其他扣除情况下,按照原预扣预缴方法,小周每月需预缴个税30元。

采用本公告规定的新预扣预缴方法后,1-7月份,小周因其累计收入(8000×7个月=56000元)不足6万元而无需缴税;从8月份起,小张累计收入超过6万元,每月需要预扣预缴的税款计算如下:

8月预扣预缴税款=(8000×8-2000×8-60000)×3%-0=0元

9月预扣预缴税款=(8000×9-2000×9-60000)×3%-0=0元

10月预扣预缴税款=(8000×10-2000×10-60000)×3%-0=0元

11月预扣预缴税款=(8000×11-2000×11-60000)×3%-0=180元

12月预扣预缴税款=(8000×12-2000×12-60000)×3%-180=180元

需要说明的是,对符合本《公告》条件的纳税人,如扣缴义务人预计本年度发放给其的收入将超过6万元,纳税人需要纳税记录或者本人有多处所得合并后全年收入预计超过6万元等原因,扣缴义务人与纳税人可在当年1月份税款扣缴申报前经双方确认后,按照原预扣预缴方法计算并预缴个人所得税。

【例】上例中,假设A单位预计2021年为小周全年发放工资96000元,可在2021年1月工资发放前和小周确认后,按照原预扣预缴方法每月扣缴申报30元税款。

2月申报个税按这个来

个税新规下,那企业会计在扣缴客户端应该如何操作呢?

步骤一:名单确认核对

1.登录自然人电子税务局扣缴端

登录扣缴端,首页会自动弹出《国家税务总局关于进一步简便优化部分纳税人个人所得税预扣预缴方法的公告》的政策通知,可点击蓝色字体查看政策解读。

2.在首页选择税款所属月份为【2021年1月】

进入【综合所得申报】-【正常工资薪金所得】或【劳务报酬(保险营销员、证券经纪人、其他连续劳务)】列表界面时,系统会根据扣缴义务人的确认情况弹出不同的提示(仅首次提醒)。

进入【综合所得申报】-【正常工资薪金所得】或【劳务报酬(保险营销员、证券经纪人、其他连续劳务)】列表界面时,系统会根据扣缴义务人的确认情况弹出不同的提示(仅首次提醒)。

(1)如果扣缴义务人未确认过名单,则弹出下方提示:

点击【立即确认】打开【减除费用扣除确认】页面,系统会自动获取符合条件的纳税人名单,扣缴义务人需对名单中的所有纳税人进行确认。

(2)如果扣缴义务人已确认过名单,则弹出下方提示:

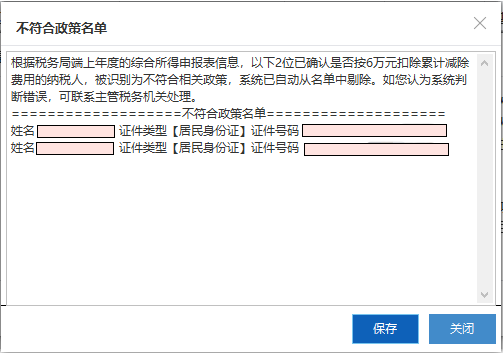

点击【立即核对】,系统首先会判断是否存在自行添加但不符合条件的纳税人(即纳税人不在税务局的统计名单上),如果存在则会自动删除,且提示被删除名单:

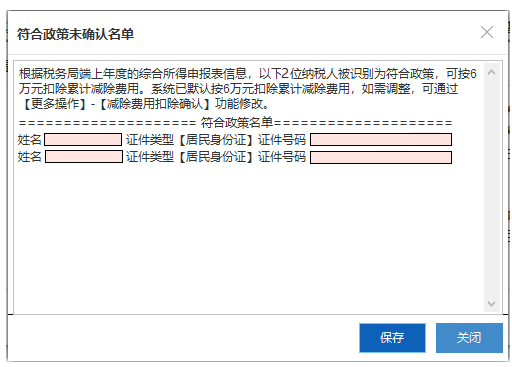

然后会判断是否存在符合享受政策条件但扣缴义务人未确认的纳税人,如果存在则会提示:

新增的纳税人“是否直接按照6万元扣除”数据项默认为“是”,如需调整,可通过【更多操作】-【减除费用扣除确认】功能修改。

☀小提醒:由于2月1日后税务局已经掌握了上一年度的申报数据,生成了预计可享受直接扣除6万元减除费用的纳税人名单,因此扣缴端不再允许手动新增名单外的纳税人。若有特殊情况,请至柜台办理申报更正。

步骤二:申报填写

系统会根据扣缴义务人确认情况,再次判断纳税人是否在扣缴义务人确认的“直接扣除6万元减除费用”名单上,自动在申报表备注栏填写或删除“上年各月均有申报且全年收入不超过6万元”,扣缴义务人无需手动添加,也不能自行删除。

步骤三:税款计算

申报表填写完成后,点击【税款计算】,系统会按照纳税人的“减除费用扣除确认”信息和“人员信息采集”信息计算累计减除费用。

其他事项

税务局生成了预计可按照6万元扣除累计减除费用的纳税人名单后,扣缴义务人点击【更新】按钮可手动获取名单。

如果纳税人后续月份放弃享受该政策,扣缴义务人需更正1月税款所属期享受该政策的纳税人名单,并逐月重新计算税款。

关注我,让你的财税不迷路!

江西昊鑫税务代理有限公司是一家专业从事公司注册、公司变更、公司注销、代理记账、两账合一、贷款融资、审计验资、许可服务、商标注册、税务筹划的综合性服务公司,联系方式:18070052898