采购:“小商贩没发票!”

财务:“没发票不给报销!”

采购:“那你去要!”

......

1、食堂买菜没有发票能否凭白条入账?税务局刚刚回复了

公司平时在路边买点菜、买点水果呀,要不到发票是常事,那么到底能不能入账税前扣除呢?我们来看一下官方回复。

问:企业自办食堂从集贸市场购买蔬菜、米、蛋、肉和农民自榨的花生油等,没有发票,该如何处理?能否凭借白条入账?

答:您好!您提交的问题已收悉,现针对您所提供的信息回复如下:

1.餐饮行业增值税一般纳税人购进农业生产者自产农产品,可以使用税务机关监制的农产品收购发票;

2.企业在境内发生的支出项目属于增值税应税项目(以下简称“应税项目”)的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;

对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

以上答复,总结出来就两点:

1、可以使用农产品收购发票。

2、500元以下的支出,可以收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

那么,大家又有疑问了,500元以下是指每次不超过500元还是每天不超过500元?

这里指的是一个摊位不超过500元。比如一家企业自两个小贩(没有办理税务登记的自然人)处买菜,分别购买450元,480元,那么这两笔费用都可以收款凭证及内部凭证作为税前扣除凭证。

但是问题又来了!很多会计表示小商小贩不可能提供身份信息,该怎么办呢?

从会计核算上来说,是可以根据购买清单或者其他相关凭证入账的,只不过在企业所得税汇算清缴的时候需要纳税调增。如果说没有发票不入账,这是典型的用税务思维去做账。

如果买菜没有发票,可以根据购买清单及相关证据入账,但是企业所得税汇算时必须进行纳税调增。

2、食堂买菜发票难取得?送你5个妙手锦囊

会计既想坦然入账,又不希望纳税调增?5个方法送给你!

01选择农产品生产企业购买食材等

企业可选择以下供应商,如:农场、农村专业合作社等,取得发票直接入账,这些农产品生产企业销售自产农产品可以免税。

02自农业生产者处购买

农民以个体户身份从事农业产品生产,免增值税,也免个人所得税,他们也可以开具发票。

农业生产者不能开具发票的,收购方开具农产品收购发票,据此入账。

03选择农产品贸易公司

农产品贸易公司也可以免增值税,可以开具发票。

04将食堂外包,由承包商开具发票

将食堂整体承包出去,由承包商为企业提供午餐并负责采购食材,企业按期支付承包费用,根据对方开具的发票入账。

05发放伙食补贴,无票照样入账

有的企业不愿外包饭堂,又觉得找农产品发票太麻烦,还有没有更简便的方法呢?企业可采用发放伙食补贴的方式。

第一步:根据每月预算伙食支出计提员工伙食补贴

借:成本费用类

贷:应付职工薪酬-工资

第二步:将计提的工资作为购买食材支出,拨给食堂

借:应付职工薪酬-工资

贷:银行存款

第三步:食堂用收到的款项购买食品材料。

这些费用已经计入职工薪酬,无需另外取得发票就可以税前扣除,但也有缺点;工资超过起征点是要缴纳个税的!

3、会计做账需要哪些单据?

会计做账的依据是原始凭证,原始凭证的目的在于证明业务真实发生,不同的业务原始凭证的类型也不同,常见的有以下几种。

1、发票

发票是最常见的原始凭证,通常发生增值税业务可以取得发票。

2、专用收据

专用收据包括非税收入专用收据、财务专用收据、医院、学校使用的专用收据等。

3、企业内部自己的工资表、付款单、领料单、出库单、成本核算明细表等

4、外国企业开具的形式发票

5、完税凭证

6、社保、公积金等部门开具的缴费单据。

7、交警罚单、资产被被盗报警资料、法院裁定(判决、调解书)等。

4、原始凭证不规范被稽查?4个问题会计对照自查!

01、增值税应税项目的业务是否有发票

按照税务总局公告2018年第28号的规定,

企业在境内发生的支出项目属于增值税应税项目(以下简称“应税项目”)的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证。

02、自制原始凭证是否规范

比如公司的工资表、固定资产折旧表、领料单等是否列示清晰,申请人和审批人签字是否完整。

税局稽查如果发现这些原始凭证不规范,就得怀疑企业的成本费用、利润的真实性了。

03、是否存在个人抬头发票报销的情况

通常情况个人抬头的医药费、机票、火车票、体检费等费用可在企业报销,而个人抬头的电话费、加油费在企业报销则存在被稽查补缴个人所得税的风险。

04、会计科目与原始凭证项目是否一致

“会议费”、“办公费”、“差旅费”、“福利费”就像企业的“万能筐”,很多会计把实际上属于业务招待费的费用都计入到以上的科目,以为这样就可以据实扣除了。

但是注意了:

1、会议费,需要提供会务合同协议、参会花名册或者签到单等资料。

2、办公费,要附办公用品的明细。

3、差旅费,报销的应该是本公司员工的费用,外部客户的费用应该计入业务招待费。

4、福利费,可以分摊到个人身上的福利费,应该代扣代缴个税。

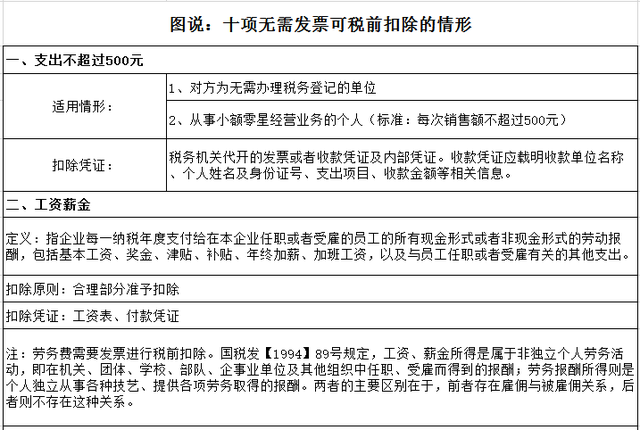

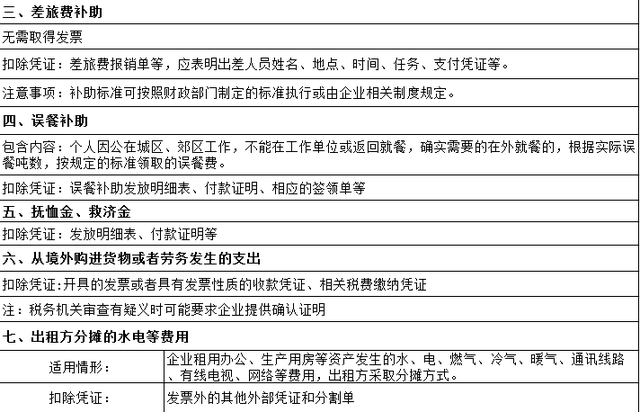

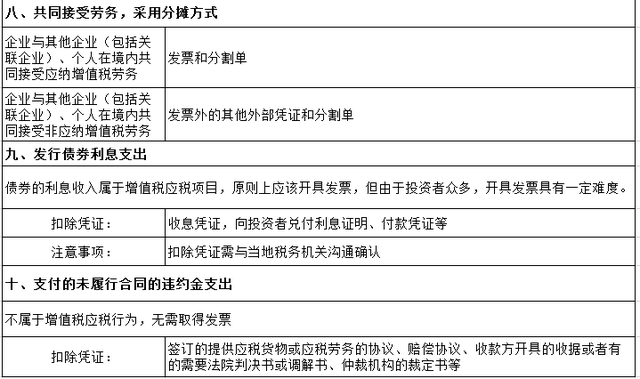

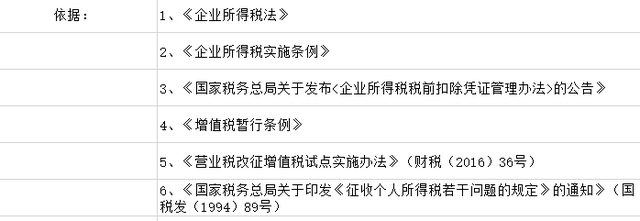

附:十项无需发票可税前扣除的情形

关注我,让你的财税不迷路!

江西昊鑫税务代理有限公司是一家专业从事公司注册、公司变更、公司注销、代理记账、两账合一、贷款融资、审计验资、许可服务、商标注册、税务筹划的综合性服务公司,联系方式:18070052898